Содержание статьи

Соглашение о брокерском обслуживании открывает трейдеру путь на финансовые рынки. Однако 98% клиентов брокеров ставят галочку на сайте, не читая договор. Затем хватаются за голову, когда компания блокирует их счет, запрещает выводить средства и начисляет крамольные сборы и налоги.

Ваша регистрация означает согласие со всеми пунктами договора. Пакет документов для нового клиента довольно велик – целых 6 позиций. Но не поленитесь – выделите час-полтора на их изучение. Так вы узнаете о реальных условиях работы брокера. Некоторые пункты бессовестно манипулятивны. Лжеброкеры не боятся наказания – именно потому что клиенты ставят подпись, не читая текст.

Каждый брокер обязан разместить документ на своем сайте. Тот может называться по-разному: «Брокерский договор», «Клиентское соглашение», «Условия и положения» или иначе. Нового пользователя брокерских услуг в документе обычно именуют «клиентом» или «инвестором».

Клиентское соглашение регулирует:

По сути это не один документ, а несколько. Имея брокерский договор на руках, трейдер сможет получить помощь и защиту в суде и органах-регуляторах – например, Центробанке РФ. Если документа нет, вернуть деньги будет сложнее. Поговорим подробнее о том, какие бумаги входят в пакет клиентского соглашения.

Перед изучением документа обязательно проверьте лицензию компании и ее свидетельство о регистрации. Если эти сведения окажутся фейком, вы зря потратите время.

Надежный брокер должен опубликовать свой юридический адрес в открытом доступе и предоставить скан-копию сертификата об инкорпорации. Обманщики скрывают эту информацию.

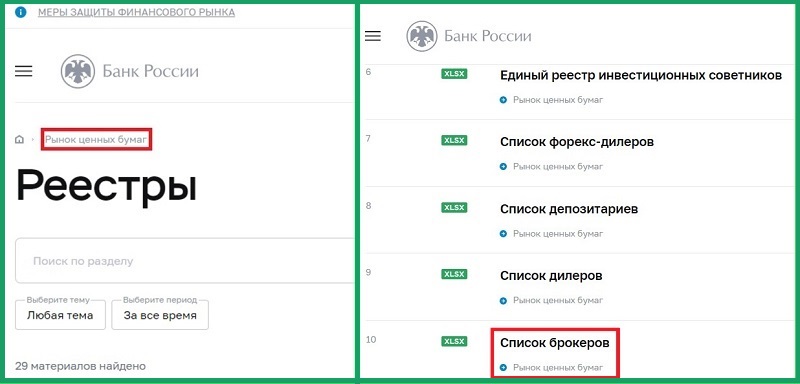

Проверить наличие лицензии у посредника, который предоставляет услуги российским гражданам, можно на странице главного регулятора – Центробанка России.

Вернемся к договору. Обратите внимание на наличие следующих моментов:

1. Условия обслуживания Отметьте существенные параметры: набор инструментов, размер комиссий, срок выполнения приказов, порядок и скорость вывода средств и зачисления прибыли на счет. Важно, чтобы компания обрабатывала заявку на вывод как можно быстрее. Отдельно стоит выяснить регламент действий при досрочном расторжении договора. Брокер может взыскать штрафные санкции.

Комиссии должны быть прописаны в виде процентов от сделок или конкретных сумм. Рекламного заявления о «рекордно низких комиссиях» недостаточно.

Не со всеми условиями следует соглашаться. Например, организация может обязать клиента открыть маржинальный счет. Он позволяет пользоваться средствами брокера и совершать сделки на суммы, превышающие депозит. По сути это кредит, который посредник предоставляет под 30% годовых, а порой и выше. Если пропустить это условие, клиент погрязнет в дополнительных тратах.

2. Ограничения и запреты на сделки Для спокойной работы трейдер должен знать, что он может закрыть сделку через 5-10 минут после открытия. В ином случае компания должна предупредить о запрете на скальпинг. Иногда это обусловлено слабой технической базой, которая не способна оперативно выполнять большое количество ордеров. Порой – капризами самого брокера. Сделка не должна иметь ограничения на максимальную длительность, чтобы не урезать возможности для увеличения капитала.

3. Выполнение отложенных ордеров Ордера такого типа срабатывают при касании указанной цены. Если брокер прописывает иные условия, его надежность должна вызвать сомнения. Внимательно изучите описание ордеров на сайте компании. Они должны соответствовать реальному механизму инструментов.

4. Форс-мажоры Брокер обязан прописать условия, при которых он не несет ответственности за ваши инвестиции. Важно, чтобы форс-мажоров было как можно меньше и все они были объективно оправданы. Расплывчатые формулировки – маркер нечистых на руку посредников.

5. Блокировка учетной записи В этом пункте также важна конкретность и объективность. Если брокерская фирма допускает формулировки вроде «слишком большого количества сделок» или «подозрения в мошенничестве», это должно натолкнуть на мысль о жульничестве самого брокера. Отдельно важно выяснить, как компания возвращает деньги в случае бана. Операция должна быть расписана по пунктам.

Эти шаги при знакомстве с брокером помогут выявить недобросовестного финпосредника «на подлете». Это особенно важно, когда трейдер выбирает для работы не российскую, а малоизвестную иностранную компанию.

1. Отсутствие самого соглашения Если брокер «забывает» подписать клиентское соглашение, но при этом требует ваш скан паспорта и ИНН – это тревожный звонок. Условия сотрудничества должны быть оговорены и задокументированы. И не важно, подписываете ли вы документ по смс, ручкой или галочкой при регистрации.

2. Договор на иностранном языке Чаще всего – английском. Работа на русскоязычном рынке обязывает брокера перевести контракт. Однако нередко аферисты предоставляют для подписи англоязычный договор в виде картинки, текст с которой не скопируешь в онлайн-переводчик. С огромной вероятностью клиенты не станут вникать в текст. А поскольку документа по факту не существует, менеджеры проекта могут без зазрения совести менять комиссии, назначать штрафы и блокировать счет.

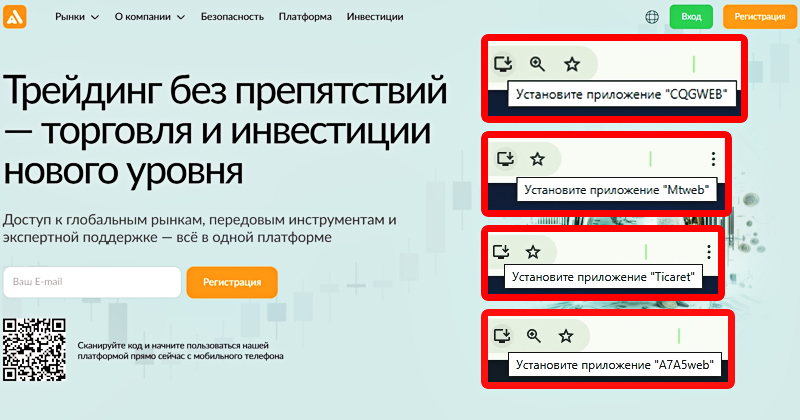

3. Отсутствие гарантий относительно торговой платформы Чем чревато отсутствие непрерывного доступа и безошибочной работы функционала торговой площадки? Однажды клиент попросту не сможет войти в терминал. Ордера будут выполняться по несуществующим котировкам. «Из-за багов» прибыль не поступит на баланс. И брокер окажется ни при чем.

4. Оплата сборов и налогов через посредника Офшорная фирма-мошенник часто обязует клиентов уплачивать налоги и пошлины. Российское законодательство разрешает брокерам удерживать сумму на налоги. Однако пошлины ложатся на плечи таможенных посредников. Сотрудничество с офшорным брокером предполагает, что гражданин РФ обратится в кассу НС. Поэтому островные компании не имеют права взимать налог.

5. Разные юрлица Внимательный трейдер всегда отмечает, совпадают ли юрлица, на чье имя выдана лицензия и заключено клиентское соглашение. Если присутствует путаница, в том числе в доменах (когда в договоре указан один адрес, а файл загружен на другой) – это почерк мошенников.

6. «Компания не несет ответственности» Да, трейдер несет ответ перед самим собой за возможный убыток от собственных торговых решений. Но если к потере средств привели советы профессионального брокера, он должен разделить эту ответственность.

Чтобы ваши деньги работали, а не стали наживой рукастых мошенников, внимательно вычитывайте каждый пункт договора и сопутствующих документов. Не стесняйтесь подключать юристов, если вы не понимаете содержание договора и выявили спорные моменты. Мнение профи стоит дешевле потерянных средств. Обязательно сделайте скриншот договоров, если планируете онлайн-сотрудничество. И получите заверенные копии, если можете физически посетить представительство фирмы. Задавайте вопросы брокеру и не бойтесь быть дотошными, когда дело касается ваших денег.